Spekulationssteuer Immobilienverkauf: Wann, wie hoch und wie vermeiden?

Wann ist Spekulationssteuer zu zahlen?

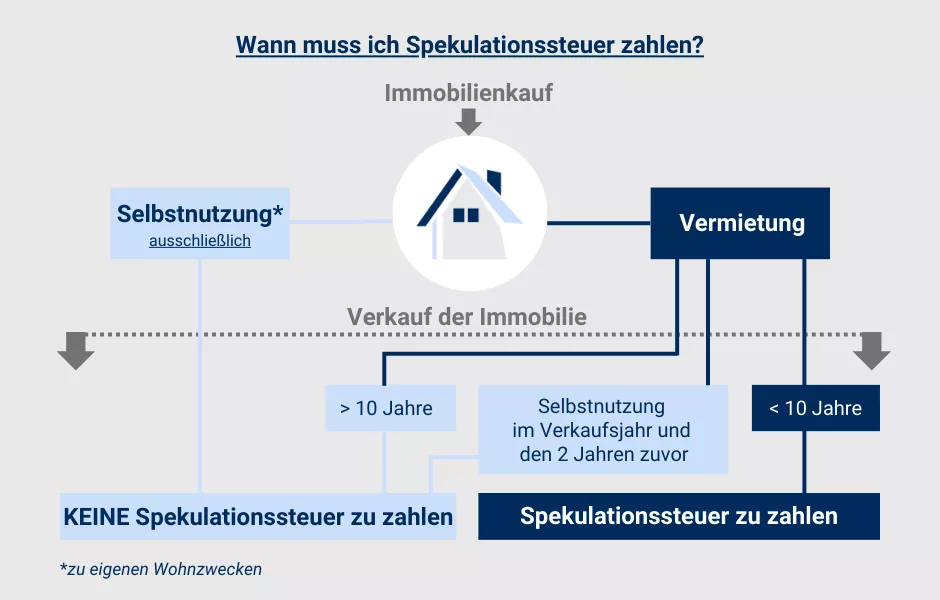

Eine Spekulationssteuer fällt für Sie als Immobilienbesitzer beim Verkauf der Immobilie an, wenn:

- Sie die Immobilie nicht zu eigenen Wohnzwecken genutzt haben.

- Sie beim Immobilienverkauf einen Gewinn (Spekulationsgewinn) erzielt haben.

- Sie die Immobilie vor dem Ende der Spekulationsfrist von 10 Jahren verkaufen.

Das bedeutet also: Egal, ob Sie ein Grundstück, eine Wohnung oder ein Haus als Kapitalanlage erworben haben und diese vermieten: sofort wieder verkaufen geht nicht, zumindest nicht ohne Abstriche. Wer innerhalb der zehnjährigen Spekulationsfrist seine vermietete Wohnung veräußert oder sein vermietetes Haus wieder verkauft und dabei einen Gewinn erzielt, muss Spekulationssteuer auf diesen sogenannten Spekulationsgewinn zahlen.

In Deutschland wird die Spekulationssteuer gesetzlich gleich behandelt wie die Einkommensteuer, die der Fiskus auf Gewinne aus dem privaten Immobilienverkauf oder anderen privaten Veräußerungsgeschäften erhebt. Das Ziel des Gesetzgebers ist es, durch diese besonders geregelte Besteuerung der Gewinne zu verhindern, dass sogenannte knappe Güter verkauft werden, nur um eine zu erwartende Preissteigerung bewusst auszunutzen. Mietobjekte sollen nicht zur „Spekulationsware“ werden und am Ende dazu führen, dass Mieten nicht mehr bezahlbar sind.

Wenn Sie eine vermietete Immobilie also nach weniger als 10 Jahren verkaufen und damit einen Gewinn erzielen, spricht man von einem Spekulationsgewinn. Der Gewinn errechnet sich aus dem Verkaufspreis abzüglich des Einkaufspreises und muss versteuert werden.

|

Weitere Infos |

|---|

Was ist die Spekulationsfrist?

Die Spekulationsfrist ist eine bestimmte gesetzlich festgelegte Zeitspanne, in der Veräußerungsgewinne steuerpflichtig werden. Die Spekulationsfrist ist also ausschlaggebend dafür, ob Sie beim Verkauf Ihres Hauses oder Ihrer Wohnung Spekulationssteuer zahlen müssen oder nicht. Beim Verkauf von Immobilien als Kapitalanlage gilt eine zehnjährige Spekulationsfrist. Diese beginnt und endet mit dem Datum der Beurkundung des Kaufvertrags. Das bedeutet: Sind noch keine 10 Jahre nach Unterzeichnung des Kaufvertrags vergangen, und Sie verkaufen Ihre vermietete Immobilie mit Gewinn, müssen Sie den Verkaufsgewinn versteuern. Erst, wenn Sie die vermietete Immobilie länger als 10 Jahre besitzen und diese verkaufen, fällt keine Spekulationssteuer an.

Gut zu wissen:

- Wenn Sie Ihr Mehrfamilienhaus verkaufen möchten, in dem Sie eine der Wohnungen selbst bewohnt haben, wird die Spekulationssteuer bei Verkauf vor Ablauf der Spekulationsfrist anteilig berechnet.

- Bei Immobilien, die Sie sowohl vermietet als auch zu eigenen Wohnzwecken genutzt haben, beträgt die Spekulationsfrist drei Jahren: Sie müssen die Immobilie allerdings im Verkaufsjahr und den vorangegangenen zwei Jahren für eigene Wohnzwecke genutzt haben.

- Die Nutzung einer Rückerwerbsoption setzt eine neue Spekulationsfrist in Gang, da sie nicht als Rückabwicklung gewertet wird.

Wie hoch ist die Spekulationssteuer?

So einfach lässt sich das nicht beantworten, da es für die Spekulationssteuer keinen festen Steuersatz gibt. Die Höhe der Spekulationssteuer ist abhängig

- vom Verkaufspreis,

- dem damaligen Kaufpreis,

- den Veräußerungskosten,

- den Anschaffungskosten und

- Ihrem persönlichen Steuersatz.

Wie kann ich die Spekulationssteuer berechnen?

Die Höhe der Spekulationssteuer können Sie wie folgt berechnen:

- Ermitteln Sie den Netto-Gewinn des Immobilienverkaufs.

- Multiplizieren Sie den Gewinn mit Ihrem individuellen Einkommensteuersatz.

Der Netto-Gewinn ergibt sich aus dem Verkaufspreis abzüglich des Kaufpreises, der Kaufnebenkosten und der Veräußerungskosten. Ihr Einkommensteuersatz richtet sich nach Ihren jährlichen Gesamteinnahmen.

Diese Posten können die Steuerlast reduzieren:

- die Maklercourtage

- Werbungskosten für Verkaufsinserate

- Notargebühren

- die Grunderwerbsteuer und Kosten für die Grundbucheintragung

- die Vorfälligkeitsentschädigung

Gut zu wissen:

- Der ermittelte Wertgewinn wird in der Einkommensteuererklärung als zusätzliches Einkommen aufgeführt und erhöht somit das zu versteuernde Einkommen. Da sich der persönliche Steuersatz aus der Höhe der Gesamteinkünfte ableitet, hängt die tatsächliche Besteuerung des Wertgewinns somit auch von der Höhe der Gesamteinkünfte ab.

- Der Wertgewinn kann zwar mit Verlusten aus anderen Spekulationsgeschäften verrechnet werden, ein möglicher Wertverlust jedoch nicht mit positiven Einkünften anderer Einkunftsarten.

Spekulationssteuer berechnen – ein Beispiel

|

Verkaufspreis Immobilie |

250.000 Euro |

|

Kosten im Rahmen des Verkaufs (z. B. für Schönheitsreparaturen) |

- 10.000 Euro |

|

Anschaffungskosten (bei vermieteten Immobilien ggf. um AfA (Absetzung für Abnutzung) gemindert) |

- 210.000 Euro |

|

Zu versteuernder Gewinn |

= 30.000 Euro |

|

Persönlicher Steuersatz |

40 % |

|

Zu zahlende Steuer |

12.000 Euro |

Erläuterung des Rechenbeispiels:

Die Immobilie wurde für 250.000 Euro verkauft. Um die Spekulationssteuer zu berechnen, muss zunächst der zu versteuernde Gewinn berechnet und dieser anschließend mit dem persönlichen Steuersatz multipliziert werden. Der zu versteuernde Gewinn wird berechnet, indem man vom Verkaufspreis die Veräußerungskosten (z. B. Schönheitsreparaturen) und die Anschaffungskosten (Kaufpreis und Kaufnebenkosten) minus Abschreibungen (z. B. 2,5 % pro Jahr bei Altbauten) abzieht:

- 250.000 Euro - 10.000 Euro - 210.000 Euro = 30.000 Euro

Der zu versteuernde Wertgewinn beträgt demzufolge 30.000 Euro. Dieser muss nun mit dem persönlichen Steuersatz (hier 40 Prozent) multipliziert werden:

- 30.000 Euro x 0,40 = 12.000 Euro

Die Spekulationssteuer in diesem Rechenbeispiel beträgt 12.000 Euro.

Was ist Ihre Immobilie wert?

Erfahren Sie sofort und unkompliziert, wie viel Ihre Immobilie wert ist. Mit nur wenigen Klicks können Sie Ihre Immobilie bewerten lassen und bekommen die individuelle Analyse direkt per E-Mail zugesandt.

Wie kann ich die Spekulationssteuer umgehen?

Niemand will gerne etwas von seinem Verkaufsgewinn abgeben. Daher ist die Frage berechtigt, ob und wenn ja, wie Sie die Spekulationssteuer umgehen und Ihr Haus oder Ihre Wohnung steuerfrei verkaufen können. Es gibt durchaus Möglichkeiten, die Immobilie früher als nach 10 Jahren zu verkaufen und trotzdem keine Spekulationssteuer zu bezahlen:

- Haben sie zwischen dem Datum der Anschaffung und dem Datum der Veräußerung die Immobilie ausschließlich für eigene Wohnzwecke genutzt, fällt keine Spekulationssteuer beim Verkauf an.

- Haben Sie die Immobilie zwischenzeitlich zwar vermietet, aber im Verkaufsjahr und den beiden vorangegangenen Jahren ausschließlich zu eigenen Wohnzwecken genutzt, fällt ebenfalls keine Spekulationssteuer an. Dabei gilt: Im Jahr der Veräußerung und im ersten Jahr der Eigennutzung muss nicht während des gesamten Kalenderjahres eine Nutzung zu eigenen Wohnzwecken vorgelegen haben. Es reicht eine zusammenhängende Eigennutzung von einem Jahr und zwei Tagen aus (ein Tag im ersten Kalenderjahr der Eigennutzung und ein Tag im dritten Kalenderjahr der Eigennutzung).

Bei diesen Varianten erhebt der Gesetzgeber keine Spekulationssteuer, weil er davon ausgeht, dass beim Verkauf der wirtschaftliche Gewinn im Vordergrund stand und nicht absichtlich versucht wurde, durch eine kurzfristige Preissteigerung Gewinn zu machen.

Spekulationssteuer bei gewerblichen Immobilienverkäufen

Beim Immobilienverkauf unterscheidet der Gesetzgeber zwischen privaten und gewerblichen Veräußerungsgeschäften. Wer innerhalb von fünf Jahren mehr als drei Immobilien gekauft, gebaut oder von Grund auf modernisiert hat und dann weiterverkauft, wird der Kategorie „gewerblicher Grundstückshandel“ zugeordnet. Man spricht hier auch von der „Drei-Objekt-Grenze“. Und das bedeutet, Sie müssen Spekulationssteuer zahlen. Dabei ist es egal, ob es sich um einzelne Eigentumswohnungen oder Mehrfamilienhäuser handelt. Sie gelten als ein Objekt.

Die Einkünfte aus dem Immobilienverkauf unterliegen hierbei nicht nur der Einkommensteuer – da die Spekulationsfrist von 10 Jahren unterschritten wurde – sondern auch der Gewerbesteuer. Für den Gesetzgeber handelt es sich offensichtlich um einen gewerblichen Grundstückshandel, sobald erkennbar ist, dass der Verkäufer einer Immobilie von vornherein die Veräußerungsabsicht im Sinn hatte. Erkennt der Fiskus eine Veräußerungsabsicht, weil zum Beispiel ein enger zeitlicher Zusammenhang zwischen Baugenehmigung und Verkauf des Objekts besteht, kann es auch sein, dass er schon bei zwei Immobilien von einem gewerblichen Charakter ausgeht. Die Drei-Objekt-Grenze ist also nicht starr festgelegt. In keine Richtung. So kann es zum Beispiel auch sein, dass in manchen Fällen die Spekulationssteuer für gewerbliche Veräußerungsgeschäfte erst bei mehr als vier Objekten greift. Das ist möglich, wenn Sie eine der Immobilien mindestens fünf Jahre für eigene Wohnzwecke genutzt haben und diese Immobilie somit nicht mitgezählt wird.

Spekulationssteuer bei Trennung oder Scheidung

Bei einer Trennung oder einer Scheidung wird häufig das selbstbewohnte Eigenheim, das im Eigentum beider Partner oder Eheleute steht, auf einen Partner übertragen oder insgesamt an Dritte veräußert. Dabei kann Spekulationssteuer anfallen, wenn veräußernde Eheleute im Trennungsjahr ausziehen und die Immobilie erst nach der Scheidung auf den anderen Partner oder einen Dritten übertragen oder wenn zwischen Auszug und Übertragung mehr als ein Jahr liegt. Denn normalerweise gilt: Bei einem Verkauf vor Ende der 10-Jahres-Frist wird nur dann keine Spekulationssteuer fällig, wenn die Eigentümer ausschließlich oder zumindest im Jahr der Veräußerung und den vorangegangenen zwei Jahren die Immobilie für eigene Wohnzwecke genutzt haben.

Verhindern können Sie die Spekulationssteuer bei Trennung oder Scheidung also nur so:

- Sie verkaufen die Immobilie direkt innerhalb des Jahres, in dem Sie ausziehen.

- Sie behalten einen Zweitwohnsitz in der Immobilie, da als Eigennutzung im Rahmen der Spekulationsfrist ein Zweitwohnsitz ausreicht. Stimmen Sie das aber unbedingt rechtlich mit einem Rechtsanwalt ab.

- Sie verkaufen die gemeinsame Immobilie oder Ihren Miteigentumsanteil erst, wenn die 10 Jahre Spekulationsfrist abgelaufen sind …

- oder Sie dürfen nur Mieteinnahmen von der vermieteten Immobilie innerhalb der 10-Jahres-Frist erhalten. Für einen Kaufpreisanteil oder eine Anzahlung für die (vermietete) Immobilie würde allerdings Spekulationssteuer anfallen.

Spekulationssteuer bei Erbschaft

Sie wollen ein geerbtes Haus verkaufen oder einen Erbteil verkaufen und fragen sich, ob Sie bei einem Verkauf Spekulationssteuer zahlen müssen? Die Antwort ist ja, denn Sie erben die Spekulationsfrist des Erblassers gleich mit.

Ein Trost ist, dass die Spekulationsfrist nicht mit dem Antritt des Erbes beginnt, sondern mit dem Datum des Kaufvertrags der Immobilie. Wenn der Erblasser seine gekaufte Immobilie also zum Beispiel fünf Jahre lang vermietet hat, müssen Sie fünf weitere Jahre mit dem Hausverkauf warten, um die Spekulationssteuer zu umgehen. Wenn der Erblasser die Immobilie aber seit dem Kauf ausschließlich selbst bewohnt oder zumindest im Verkaufsjahr sowie in den vorangegangenen zwei Jahren für eigene Wohnzwecke genutzt hat, entfällt bei einem Verkauf der Immobilie die Spekulationssteuer.

|

Hinweise |

|

|---|

Spekulationssteuer bei Schenkung

Auch bei einer geschenkten Immobilie beginnt die Spekulationsfrist nicht mit dem Datum der Schenkung, sondern mit dem Datum des Kaufvertrags der Immobilie.

|

Achtung: |

Eine Spekulationssteuer fällt auch bei einem Immobilienverkauf an Familienangehörige an (einem privaten Veräußerungsgeschäft), sofern die Spekulationsfrist von 10 Jahren nicht eingehalten wurde. Eheleute oder Eltern mit Kindern sind somit nicht privilegiert. Das gilt auch bei einem Tausch oder einer Übertragung im Rahmen einer Ehegattenvereinbarung. |

Spekulationssteuer bei Zwangsversteigerung und Enteignung

Da der Grund für den Verkauf nicht entscheiden für die Spekulationssteuer ist, kann sogar auf eine Zwangsversteigerung eine Spekulationssteuer erhoben werden, sofern die Immobilie vor Ablauf der 10-Jahres-Frist versteigert wird (im Falle von Vermietung) oder bei Nutzung zu eigenen Wohnzwecken noch nicht das dritte Jahr angebrochen ist.

Bei Enteignung sieht es anders aus. Eine Enteignung stellt kein privates Veräußerungsgeschäft im Sinne des Einkommensteuergesetzes (§ 23 EStG) dar und ist somit nicht steuerpflichtig. Es ist also keine Spekulationssteuer zu zahlen

Spekulationssteuer bei unbebauten Grundstücken

Ein unbebautes Grundstück können Sie nicht selbst bewohnen. Deshalb kann auch nicht zwischen Fremd- und Eigennutzung wie bei Wohnungen oder Häusern unterschieden werden. Umgehen können Sie die Spekulationssteuer deshalb nicht, Sie müssen sie auf jeden Fall zahlen, wenn zwischen Kauf und Weiterverkauf weniger als 10 Jahre liegen. Kaufen Sie ein unbebautes Grundstück und bauen darauf erst später ein Haus, das Sie vermieten, gilt der Kaufzeitpunkt des Grundstücks als Beginn der Spekulationsfrist – nicht der Zeitpunkt, an dem mit dem Hausbau begonnen wurde.

Spekulationssteuer bei Entnahme eines Firmengrunstücks

Entnehmen Sie ein betriebliches Grundstück, wird das als Erwerb angesehen – auch, wenn es im Rahmen einer Betriebsaufgabe geschieht. Die 10-Jahres-Frist gilt ab dem Zeitpunkt des Erwerbs. Wird die Immobilie vorher verkauft, muss also eine Spekulationssteuer gezahlt werden. Dabei gilt der Entnahmewert als Anschaffungswert.

Spekulationssteuer bei Einlagen ins Betriebsvermögen

Legen Sie ein privat erworbenes Grundstück während der Spekulationsfrist in ein Betriebsvermögen ein, gilt das nicht als Veräußerung, es muss also keine Spekulationssteuer gezahlt werden. Wird das Grundstück aus dem Betriebsvermögen dann während der Spekulationsfrist veräußert, wird der Veräußerungsvorgang auch auf der privaten Ebene steuerpflichtig.

|

Achtung! |

Eine verdeckte Einlage in eine Kapitalgesellschaft gilt immer als Veräußerung. Ein Beispiel: XY kauft ein Grundstück im Wert von 300.000 Euro für 90.000 Euro an seine XY-GmbH. Die verdeckte Einlage von 210.000 Euro muss er dann versteuern. |

|---|

Spekulationssteuer: Gibt es einen Freibetrag?

Gewinne von bis zu 600 Euro pro Jahr bleiben steuerfrei. Wird diese Freigrenze überschritten, ist unter den zuvor erläuterten Voraussetzungen Spekulationssteuer zu zahlen.

Lohnt sich der Immobilienverkauf trotz Spekulationssteuer? – Kostenlose Wertermittlung

Um herauszufinden, ob sich der Immobilienverkauf in Ihrem Fall lohnt, müssen Sie zunächst wissen, wie viel Ihre Immobilie wert ist. Hier erhalten Sie unverbindlich eine erste Einschätzung des erzielbaren Verkaufspreises. Mit diesem können Sie den Netto-Gewinn und die Spekulationssteuer nach der oben genannten Formel berechnen.

Was ist Ihre Immobilie wert?

Erfahren Sie sofort und unkompliziert, wie viel Ihre Immobilie wert ist. Mit nur wenigen Klicks können Sie Ihre Immobilie bewerten lassen und bekommen die individuelle Analyse direkt per E-Mail zugesandt.

FAQ: Häufige Fragen zu Hausverkauf-Unterlagen

Wie hoch die Spekulationssteuer ist, hängt von verschiedenen Faktoren ab: Vom Verkaufspreis, Ihrem Steuersatz, der bis zu 45 Prozent betragen kann, dem damaligen Kaufpreis, den Veräußerungskosten und den Anschaffungskosten.

Eine Spekulationssteuer ist unter anderem zu zahlen, wenn Sie eine Immobilie innerhalb der vom Staat festgelegten Spekulationsfrist von zehn Jahren kaufen, vermieten und mit Gewinn wieder verkaufen. Die Spekulationssteuer ist dann auf den erzielten Gewinn zu zahlen.

Bei vermieteten Immobilien ist man beim Verkauf von der Spekulationssteuer befreit, wenn der Kauf der Immobilie mehr als zehn Jahre zurückliegt. Wurde die Immobilie zuerst vermietet und dann zu eigenen Wohnzwecken genutzt, ist man von der Spekulationssteuer befreit, sobald in drei aufeinanderfolgenden Kalenderjahren ohne Unterbrechung eine Selbstnutzung vorliegt. Hat man die Immobilie zwischen Kauf und Verkauf ausschließlich zu eigenen Wohnzwecken genutzt, muss man in der Regel gar keine Spekulationssteuer zahlen.

Wie hoch die Spekulationssteuer nach drei Jahren ist, kommt auf die Umstände an: Haben Sie die Immobilie seit dem Kauf ausschließlich zu eigenen Wohnzwecken genutzt, ist die Spekulationssteuer in der Regel gleich null. Die Spekulationssteuer-Pflicht entfällt auch, wenn Sie die Immobilie im Verkaufsjahr und den beiden vorangegangenen zwei Jahren für eigene Wohnzwecke genutzt haben. Anders verhält es sich, wenn Sie die Immobilie in den letzten drei Jahren vermietet haben, dann fällt eine Spekulationssteuer an. Wie hoch die Spekulationssteuer nach drei Jahren ist, hängt unter anderem vom Verkaufsgewinn und Ihrem Steuersatz ab.

Ja, Sie können ein Haus bereits nach zwei Jahren verkaufen. Wenn Sie es seit dem Kauf oder zumindest im Verkaufsjahr und den vorangegangenen zwei Jahren für eigene Wohnzwecke genutzt haben, müssen Sie in der Regel keine Spekulationssteuer auf den Gewinn zahlen. Wurde das Haus zuletzt vermietet, fällt Spekulationssteuer an. Bei Vermietung beträgt die Spekulationsfrist 10 Jahre.

Es gibt verschiedene Möglichkeiten, die Spekulationssteuer legal zu umgehen. Eine Option ist, Ihre Immobilie ausschließlich für eigene Wohnzwecke zu nutzen. Dann können Sie die Immobilie sofort wieder verkaufen. Bei durchgehend vermieteten Objekten wiederum können Sie die Spekulationssteuer sparen, indem Sie die Immobilie erst verkaufen, wenn 10 Jahre seit der Unterzeichnung des Kaufvertrags vergangen sind.

Ein Haus oder eine Wohnung können Sie in der Regel sofort steuerfrei verkaufen, wenn Sie das Objekt seit dem Kauf oder zumindest im Verkaufsjahr und den vorangegangenen zwei Jahren nur für eigene Wohnzwecke genutzt haben. Bei langfristig vermieteten Immobilien gilt eine 10-Jahres-Frist ab Kauf. Das bedeutet, sobald die zehn Jahre vorbei sind, können Sie die vermietete Immobilie sofort verkaufen, ohne Spekulationssteuer zahlen zu müssen.

Bestimmte Kosten mindern den zu versteuernden Erlös und damit die Spekulationssteuer. Zu diesen Kosten zählen die Verkaufskosten, Kaufnebenkosten, Modernisierungskosten und die Kosten für die Vorfälligkeitsentschädigung.

Der Gesetzgeber hat bestimmte Situationen festgelegt, in denen man Spekulationssteuer zahlen muss, um einen Anstieg der Kaufpreise für Wohn- und Mietobjekte durch Spekulationen zu vermeiden.

Was ist Ihre Immobilie wert?

Erfahren Sie sofort und unkompliziert, wie viel Ihre Immobilie wert ist. Mit nur wenigen Klicks können Sie Ihre Immobilie bewerten lassen und bekommen die individuelle Analyse direkt per E-Mail zugesandt.