Steuern beim Hausverkauf und Wohnungsverkauf: Wann? Wie viel? Wie sparen?

Die Spekulationssteuer beim privaten Hausverkauf und Wohnungsverkauf

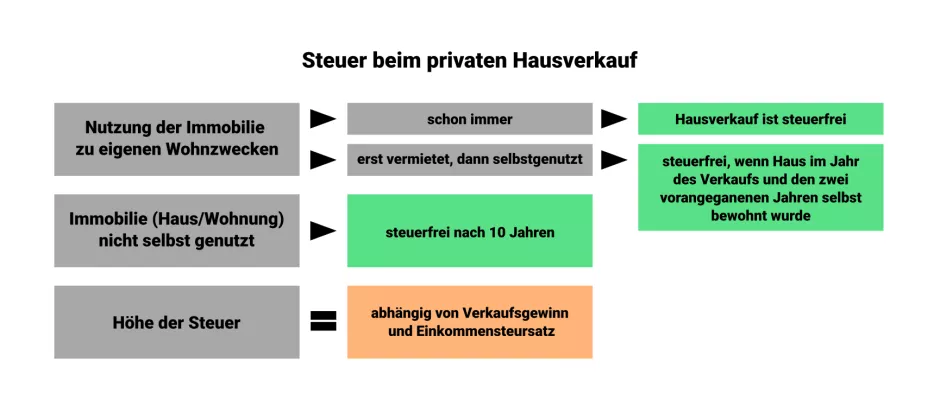

Im Allgemeinen sind Gewinne aus privaten Veräußerungsgeschäften steuerpflichtig, so regelt es § 23 EStG (Einkommensteuergesetz). Auch für den privaten Hausverkauf oder den privaten Wohnungsverkauf fällt somit auf die Gewinne eine Steuer an, die sogenannte Spekulationssteuer. Allerdings hat der Gesetzgeber einige Ausnahmen speziell für den Immobilienmarkt geschaffen, sodass viele private Wohnungs- und Hausverkäufe doch steuerfrei durchgeführt werden können. Das ist der Fall, wenn

- die Immobilie von Anfang an nur zu eigenen Wohnzwecken genutzt wurde.

- die Immobilie zunächst gewerblich, dann aber vor dem Verkauf und in den zwei vorangegangenen Kalenderjahren selbst genutzt wurde.

- zwischen der Kauf beziehungsweise Bauende und dem Verkauf der Immobilie mehr als zehn Jahre vergangen sind.

Steuern beim privaten Hausverkauf und Wohnungsverkauf: Es gelten 10 Jahre Spekulationsfrist

Liegt zwischen Kauf beziehungsweise Bauende und Verkauf eines Hauses oder einer Wohnung nicht mehr als zehn Jahre, sind die Gewinne zu versteuern. Anders ausgedrückt: Sind seit der Anschaffung bis zum Hausverkauf beziehungsweise Wohnungsverkauf mehr als zehn Jahre vergangen, dann ist der Gewinn steuerfrei. Bei der Berechnung der Spekulationsfrist kommt es auf das Datum des Kaufvertrages an. Das gilt sowohl für den Erwerb des Hauses oder der Wohnung als auch für ihren Verkauf. Die Spekulationsfrist beginnt am Tag des Abschlusses des Kaufvertrages und endet zehn Jahre später. Wer zum Beispiel am 05.01.2010 gekauft hat, genießt Steuerfreiheit, wenn er den Kaufvertrag nicht vor dem 06.01.2020 unterschreibt. Hatten die Vertragsparteien einen bindenden Vorvertrag abgeschlossen, so gilt dieses Datum als Termin des Fristlaufbeginns. Ohne Berücksichtigung bleiben Termine wie der Tag der Kaufpreiszahlung, das Datum des Nutzen-Lasten-Übergangs oder der Auflassung (Eigentumsumschreibung). Wird eine per Schenkung übertragene oder eine geerbte Immobilie verkauft, tritt der Verkäufer in die Spekulationsfrist des Erblassers ein.

Steuern beim privaten Hausverkauf und Wohnungsverkauf: Eigennutzung verkürzt Spekulationsfrist

Hat der Eigentümer das Haus oder die Wohnung vor dem Verkauf im aktuellen Jahr und den zwei vorangegangenen Kalenderjahren ausschließlich zu eigenen Wohnzwecken selbst genutzt, so bleibt die Veräußerung steuerfrei. Das gilt auch für angebrochene Kalenderjahre. Wird eine Immobilie zum Beispiel im Jahr 2019 gekauft, ab Dezember 2021 selbst bewohnt und im Januar 2023 wieder verkauft, muss keine Spekulationssteuer gezahlt werden.

Der Begriff "eigenen Wohnzweck" schließt mit ein, dass Haus oder die Wohnung neben dem Eigentümer auch von dessen Ehe- beziehungsweise Lebenspartner oder von kindergeldberechtigten Kindern unentgeltlich bewohnt werden kann. Diese Regelung gilt nicht, wenn die Überlassung nicht unentgeltlich, also nur gegen Geld stattfindet. Die Steuerbefreiung wegen Eigennutzung entfällt auch, wenn ein Haus oder eine Wohnung zwar über Jahre zu eigenen Wohnzwecken genutzt, aber vor dem Verkauf noch einige Zeit vermietet wurde.

Bewohnt der Verkäufer nur eine Wohnung in einem Mehrfamilienhaus, so wird der Veräußerungsgewinn im Verhältnis der Wohnfläche aufgeteilt: der Gewinn der auf den selbst genutzten Teil entfällt ist steuerfrei, wobei der Gewinn des vermieteten Teils versteuert werden muss.

| Gut zu wissen | Die verkürzte Spekulationsfrist gilt auch, wenn Sie eine Zweitwohnung oder ausschließlich selbst genutzte Ferienwohnung verkaufen. |

|---|

Steuern beim Hausverkauf und Wohnungsverkauf im Erbfall: Übernahme der Spekulationsfrist

Erben Sie ein Haus oder eine Wohnung, übernehmen Sie, und im Falle einer Erbengemeinschaft, ihre Miterben, die Spekulationsfrist vom Erblasser. Ein Beispiel: Erben Sie eine vermietete Immobilie, die der Erblasser seit über zehn Jahren in seinem Besitz hatte, müssen Sie beim Hausverkauf beziehungsweise Wohnungsverkauf keine Spekulationssteuer zahlen. Das gilt auch, wenn der Erblasser die Immobilie seit Anschaffung oder Fertigstellung oder im Jahr des Vererbens inklusive der vorangegangenen zwei Kalenderjahre selbst genutzt hat.

| Gut zu wissen |

|

|---|

Steuern beim Hausverkauf und Wohnungsverkauf: Die Grenze zum gewerblichen Grundstückshandel

Die Veräußerung von mehr als drei Immobilien innerhalb einer Frist von fünf Jahren wird vom Finanzamt als gewerblicher Grundstückshandel interpretiert und so wird auf den Verkaufserlös sowohl die Gewerbesteuer als auch die Einkommensteuer fällig. Diese Regelung (Drei-Objekt-Grenze) umfasst, dass bei einer Überschreitung nicht nur der vierte Hausverkauf versteuert werden muss, sondern ebenso rückwirkend die ersten drei Immobilientransaktionen.

Es gibt diverse Ausnahmen und Sonderregelungen:

- Bei der Veräußerung einer geerbten Immobilie gilt, dass diese nur dann zur Freigrenze gezählt wird, wenn der Erblasser im gewerblichen Immobilienhandel tätig war.

- Werden Wohnungen nach Umwandlung eines Mehrfamilienhauses einzeln verkauft, so zählt jede Einheit einzeln.

- Sollte ein Mehrfamilienhaus in Wohnungen umgewandelt worden sein und die Eigentumswohnung jeweils einzeln verkauft werden, so zählt jede Wohnung als einzelnes Objekt.

- Ehepaare werden als einzelne Personen betrachtet und ihre Veräußerungsgeschäfte werden nicht unter einer Grenze zusammengefasst.

- Die Zwangsversteigerung wird zur Freigrenze gezählt.

Abschließend ist darauf hinzuweisen, dass der Fünfjahreswert keine feste Grenze, sondern lediglich einen Richtwert darstellt. Das Finanzamt kann auch nach einer abgelaufenen Frist den erneuten Immobilienverkauf als gewerblichen Handel werten.

Steuern beim Grundstücksverkauf

Ein unbebautes Grundstück kann im Normalfall nicht zu eigenen Wohnzwecken genutzt werden, deshalb entfällt hier meist die Regelung der Eigennutzung. Die Spekulationsfrist beträgt immer 10 Jahre, innerhalb derer bei einem gewinnbringenden Verkauf immer Spekulationssteuer anfällt. Wird das Grundstück zu Gewerbezwecken verkauft, sind außerdem noch Umsatz- sowie Gewerbesteuer zu zahlen.

Steuern beim Verkauf einer Immobilie aus dem Betriebsvermögen

Wird eine Immobilie aus dem Betriebsvermögen verkauft, zählt der Gewinn zum laufenden Betriebsgewinn und muss versteuert werden. Diese sofortige Besteuerung der stillen Reserven kann vermieden werden, indem man die stillen Reserven auf eine im Veräußerungsjahr oder im Vorjahr angeschaffte Immobilie umschichtet oder eine neutralisierende Rücklage bildet. Das geht jedoch nur, wenn das Objekt vor dem Verkauf mindestens fünf Jahre zum Betriebsvermögen gezählt hat.

Höhe der Spekulationssteuer beim Hausverkauf und Wohnungsverkauf

Wie viel Steuern im Detail zu entrichten sind, hängt von zwei Faktoren ab:

- der Höhe des Wertzuwachses

- dem persönlichen Einkommensteuersatz

Man bezahlt immer nur dann Steuern, wenn ein tatsächlicher Nettogewinn erzielt wurde. Bei der Ermittlung des Gewinns wird nicht nur der Saldo aus dem Verkaufspreis und den Anschaffungskosten als Gewinn gesehen, sondern auch geltend gemachte Abschreibungen.

Steuer-Spartipp: So können Sie die Steuer beim Hausverkauf oder Wohnungsverkauf minimieren

Nicht immer ist es möglich, die Spekulationssteuer beim Hausverkauf oder Wohnungsverkauf ganz zu vermeiden, aber Sie können sie auf jeden Fall minimieren. Ziehen Sie dazu alle möglichen Ausgaben und Investitionen, die mit dem Hausverkauf zu tun haben, vom Verkaufspreis ab. So können Sie den zu versteuernden Verkaufsgewinn reduzieren.

Zu den Ausgaben, die Sie beim Hausverkauf anrechnen können, gehören zum Beispiel:

- die Gebühren des Notars, die Grunderwerbsteuer und die Eintragungen im Grundbuch wie z.B. Auflassung

- die Kosten für Werbung, Marketing oder Annoncen

- die Maklergebühr, wenn Sie Ihre Wohnung oder Ihr Haus mit Makler verkaufen

- die Kosten für einen Sachverständigen für die Erstellung eines Wertgutachtens

- Reparatur- und Modernisierungskosten, wenn diese innerhalb der ersten drei Jahre nach Anschaffung veranlasst wurden und ohne Umsatzsteuer 15 Prozent der Anschaffungskosten des Gebäudes übersteigen

Verluste aus Hausverkauf oder Wohnungsverkauf – Steuerliche Behandlung

Verluste, die Ihnen aus dem Verkauf eines Hauses oder einer Wohnung entstehen, können nur bis zu der Höhe des Gewinns, den Sie im gleichen Kalenderjahr aus privaten Veräußerungsgeschäften erzielt haben, ausgeglichen werden. Sie können die Verluste aus dem privaten Veräußerungsgeschäft nicht mit Einkünften anderer Arten verrechnen. So sieht es das Einkommensteuergesetz vor (§ 23 EStG). Ein Beispiel: Verkaufen Sie ein Haus oder eine Wohnung mit Verlust, können Sie den Verlust nur geltend machen, wenn Sie eine zweite Immobilie mit Gewinn veräußert haben. Ist das der Fall, lässt sich so die Spekulationssteuer auf den gewinnbringenden Hausverkauf beziehungsweise Wohnungsverkauf senken.

Lohnt sich der Hausverkauf oder Wohnungsverkauf trotz Steuer?

Die Frage, ob sich ein Hausverkauf oder Wohnungsverkauf lohnt, auch wenn dafür Spekulationssteuer anfallen würde, kann nur individuell beantwortet werden. Es sind immer die eigene persönliche Situation, das aktuelle Marktgeschehen und die Entwicklung der Immobilienpreise in der Region zu berücksichtigen.

Sie möchten wissen, wie viel Steuern für Sie bei einem Hausverkauf oder einem Wohnungsverkauf anfallen würden? Im Folgenden erfahren Sie mit nur wenigen Klicks den Wert Ihres Hauses. Mit diesem Wert und Ihrem persönlichen Einkommensteuersatz können Sie die Steuern beim Hausverkauf genauer kalkulieren.

Was ist Ihre Immobilie wert?

Erfahren Sie sofort und unkompliziert, wie viel Ihre Immobilie wert ist. Mit nur wenigen Klicks können Sie Ihre Immobilie bewerten lassen und bekommen die individuelle Analyse direkt per E-Mail zugesandt.

Steuern beim Hausverkauf/Wohnungsverkauf berechnen – 4 Rechenbeispiele

1. Rechenbeispiel: Steuer beim Wohnungsverkauf trotz negativem Verkaufserlös

Der Verkäufer A hat im Jahr 2015 eine Eigentumswohnung zur Kapitalanlage erworben und verkauft diese nach acht Jahren wieder.

| Verkaufspreis | 300.000 € |

| - Aufwand (z.B. Maklerprovision) | - 12.000 € |

| - Kaufpreis | - 265.000 € |

| - Nebenkosten des Kaufs | - 26.000 € |

| + Abschreibung für 8 Jahre (2% auf anteiligen Gebäudewert von 200.000) | + 32.000 € |

| = steuerpflichtiger Veräußerungsgewinn | 29.000 € |

Erläuterung: Nach der Berücksichtigung der direkten Kosten verbleibt ein vorläufiger Verlust von 3.000 Euro, da jedoch die geltend gemachten Abschreibungen dem Ergebnis hinzugerechnet werden müssen verbleibt ein steuerpflichtiger Veräußerungsgewinn.

2. Rechenbeispiel: Hausbau mit Sonderabschreibung – Steuern beim Hausverkauf

Der Bauherr B kauft 2019 ein Grundstück und bebaut dieses mit einem Einfamilienhaus, das er vermietet. Die Anschaffungs- oder Herstellungskosten lagen unter 3.000 Euro je Quadratmeter und somit nutzt er eine Sonderabschreibung (§ 7b EStG) in Höhe von fünf Prozent für die ersten drei Jahre.

| Verkaufspreis | 600.000 € |

| - Kaufpreis Grundstück inkl. Nebenkosten | - 150.000 € |

| - Baukosten | - 400.000 € |

| + Abschreibung für 3 Jahre (5% auf die Baukosten) | + 60.000 € |

| = steuerpflichtiger Veräußerungsgewinn | 110.000 € |

Erläuterung: Würde der Bauherr B das Haus im Jahr 2023 verkaufen, so muss er einen Gewinn von 110.000 Euro versteuern.

3. Rechenbeispiel: Steuern beim Verkauf eines kleinen Mehrfamilienhauses mit drei Wohnungen

Der Verkäufer C kauft 2016 ein Mehrfamilienhaus für 600.000 Euro mit drei gleich großen Wohnungen. Eine Wohnung nutzt C selbst die zwei anderen vermietet er. Im Jahr 2023 verkauft er das Haus wieder

| Verkaufspreis nach Abzug der Kosten | 900.000 € |

| Anteil zur Vermietung | 600.000 € |

| - Anteilige Anschaffungskosten | - 400.000 € |

| + Abschreibung für 5 Jahre (2% auf anteiligen Gebäudewert (2/3) von 500.000) | + 33.000 € |

| = steuerpflichtiger Veräußerungsgewinn | 233.000 € |

Erläuterung: Da C die Wohnung über mindestens zwei Jahre bewohnt hat, findet diese in der Berechnung des Finanzamts keine Berücksichtigung. Nur die zur Vermietung bestimmten Wohnungen werden zur Ermittlung des Veräußerungsgewinns herangezogen.

4. Rechenbeispiel: Steuern bei Übertragung eines Hauses vom Vater auf den Sohn

Der Vater D überträgt 2021 seinem Sohn E eine Wohnung, die er im Jahr 2010 gekauft hat. Der Sohn übernimmt in diesem Zusammenhang die bestehenden Grundschulden in Höhe von 50.000 Euro. Im Jahr 2023 verkauft E die Wohnung.

| Verkaufspreis nach Abzug der Kosten | 250.000 € |

| Verkehrswert bei Schenkung gesamt | 200.000 € |

| - Anteiliger Verkehrswert bei Schenkung | - 150.000 € |

| + Abschreibung für 2 Jahre (2% auf anteiligen Gebäudewert von 150.000) | + 6.000 € |

| = steuerpflichtiger Veräußerungsgewinn | 56.000 € |

Erläuterung: Hätte der Vater D die Wohnung ohne die Übernahme der Grundschulden an den Sohn übertragen, wäre der Verkauf des Sohnes E kein Veräußerungsgewinn, da die Immobilie sich über 10 Jahre im Familienbesitz befunden hätte. Durch die Übernahme der bestehenden Grundschuld hat der Sohn E 25 Prozent der Immobilie quasi erworben und somit ist dieser Teil ein steuerpflichtiger Veräußerungsgewinn.

FAQ – Häufige Fragen zu Steuern beim Hausverkauf und Wohnungsverkauf

Haben Sie vor dem Verkauf Ihres Hauses oder Ihrer Wohnung nicht dauerhaft oder im Jahr des Verkaufs sowie den zwei vorangegangenen Kalenderjahren darin gewohnt, gilt eine Spekulationsfrist von zehn Jahren. Verkaufen Sie das Haus oder die Wohnung vor Ablauf der zehn Jahre, müssen Sie auf den dabei erzielten Gewinn in Abhängigkeit von Ihrer Steuerklasse Spekulationssteuer zahlen.

Wie viel Steuern Sie als Verkäufer bei einem Hausverkauf oder einem Wohnungsverkauf bezahlen müssen, hängt von dem erzielten Gewinn aus dem Verkauf und Ihrer Steuerklasse ab. Haben Sie das Haus beziehungsweise die Wohnung dauerhaft oder zumindest im Jahr des Verkaufs und den zwei vorherigen Kalenderjahren selbst bewohnt, müssen Sie sogar gar keine Spekulationssteuer zahlen.

Steuerpflichtig ist nur der Gewinn aus dem Hausverkauf beziehungsweise Wohnungsverkauf. Von dem erzielten Verkaufspreis können Sie viele Kosten abziehen, wie zum Beispiel die Notargebühren, die Eintragungen im Grundbuch wie zum Beispiel die Auflassung, die Maklergebühren, die Kosten für Sachverständige und Reparaturkosten. So reduziert sich der Verkaufsgewinn und die darauf zu zahlende Steuer.

Bei einem Hausverkauf oder einem Wohnungsverkauf sind verschiedene Steuern zu zahlen. Es kann sein, dass sowohl der Käufer als auch der Verkäufer Steuern zahlen müssen. So ist zum Beispiel in jedem Fall die Grunderwerbsteuer zu zahlen. Diese übernimmt in der Regel der Käufer. Der Verkäufer wiederum kann dazu verpflichtet sein, eine Spekulationssteuer zu zahlen.

Grundsätzlich sind Gewinne aus privaten Veräußerungsgeschäften gemäß § 23 EStG steuerpflichtig. Das gilt auch für die Gewinne aus dem Hausverkauf oder dem Wohnungsverkauf. Allerdings gibt es viele Ausnahmeregelungen. So ist ein Hausverkauf beziehungsweise Wohnungsverkauf, der zehn Jahre nach dem Kauf oder Bauende getätigt wird, nicht steuerpflichtig. Diese zehnjährige Spekulationsfrist entfällt, wenn der Verkäufer das Haus oder die Wohnung immer selbst bewohnt hat. Er muss also auch bei einem früheren Verkauf keine Spekulationssteuer zahlen.

Der Hausverkauf oder Wohnungsverkauf ist für Sie als Verkäufer steuerfrei, wenn Sie oder Ihre minderjährigen Kinder die Immobilie grundsätzlich selbst bewohnt haben und Sie innerhalb von fünf Jahren nicht noch zwei oder mehr weitere Immobiliengeschäfte getätigt haben oder noch tätigen werden. Haben Sie weder Sie noch Ihre minderjährigen Kinder das Haus selbst bewohnt, müssen zehn Jahre zwischen Ankauf beziehungsweise Bauende und Verkauf vergangen sein, damit der Hausverkauf oder Wohnungsverkauf steuerfrei ist.

Wenn Sie Spekulationssteuer beim Hausverkauf oder Wohnungsverkauf zahlen müssen, gibt es trotzdem ein paar legale Möglichkeiten, die Steuerlast zu senken. Sie können zum Beispiel alle Kosten, die durch den Verkauf entstanden sind, vom erzielten Verkaufspreis abziehen. Haben Sie in den ersten drei Jahren nach Kauf Instandhaltungsmaßnahmen vorgenommen, mindern diese ebenfalls die Spekulationssteuer. Gleiches gilt für die Anschaffungskosten.

Die Spekulationsfrist beschreibt die Zeitspanne, die zwischen Ankauf beziehungsweise Bauende und Verkauf eines Hauses oder einer Wohnung vergehen muss, damit das Geschäft nicht als ein gewerblicher Immobilienhandel gewertet wird und der Hausverkauf in aller Regel steuerfrei ist. Die Zeitspanne beträgt zehn Jahre, weshalb die Spekulationsfrist auch Zehnjahresfrist genannt wird.

Das Finanzamt geht in folgenden drei Fällen von einem gewerblichen Immobilienhandel beziehungsweise Grundstückshandel aus:

- Sie oder Ihre minderjährigen Kinder haben die zu verkaufende Immobilie gar nicht oder weniger als drei Kalenderjahre selbst bewohnt.

- Zwischen Ankauf oder Bauende und Verkauf des Hauses oder der Wohnung sind weniger als zehn Jahre vergangen.

- Sie haben mehr als zwei Immobiliengeschäfte binnen fünf Jahren getätigt oder werden diese tätigen.

Was ist Ihre Immobilie wert?

Erfahren Sie sofort und unkompliziert, wie viel Ihre Immobilie wert ist. Mit nur wenigen Klicks können Sie Ihre Immobilie bewerten lassen und bekommen die individuelle Analyse direkt per E-Mail zugesandt.