Grundsteuer auf Mieter umlegen: Was Vermieter und Mieter 2025 wissen müssen

Was ist die Grundsteuer?

Die Grundsteuer ist eine Substanzsteuer, die auf das Eigentum an Grundstücken sowie auf bestehende Erbbaurechte erhoben wird. Die rechtlichen Grundlagen hierfür sind im Grundsteuergesetz (GrStG) geregelt. Die Höhe der Steuer richtet sich nach dem von der Finanzverwaltung festgestellten Einheitswert, dem darauf basierenden Messbetrag und dem von jeder Gemeinde individuell festgelegten Hebesatz, sodass die Steuerbelastung trotz gleicher Einheitswerte je nach Gemeinde variieren kann.

| Substanzsteuer: | Substanzsteuern sind Steuern, die auf ein bestimmtes, bestehendes Vermögen zu zahlen sind. |

|---|

Es gibt:

- Grundsteuer A: Für land- und forstwirtschaftliche Flächen

- Grundsteuer B: Für bebaute oder bebaubare Grundstücke

- Grundsteuer C: Für baureife, aber unbebaute Grundstücke

Die Grunderwerbsteuer fällt nur einmal beim Kauf eines Grundstücks an. Die Grundsteuer hingegen wird jährlich erhoben.

Wer zahlt die Grundsteuer? Mieter oder Vermieter?

Die Frage, wer die Grundsteuer tatsächlich zahlt – der Mieter oder Vermieter – lässt sich klar beantworten: Der Mieter. Allerdings nur, wenn der Vermieter die rechtlichen Voraussetzungen erfüllt, um die Grundsteuer auf Mieter umzulegen.

- Die gesetzliche Grundlage dafür bildet die Betriebskostenverordnung (BetrKV).

- Die Umlagefähigkeit muss explizit und unwiderruflich im Mietvertrag vereinbart sein.

- Die Verteilung erfolgt in der Regel über die Wohnfläche des Mieters.

Sollten diese Voraussetzungen nicht erfüllt sein, ist die Grundsteuer nicht mehr auf den Mieter umlegbar und der Vermieter muss die Kosten selbst tragen.

Ist die Grundsteuer umlagefähig?

Die Umlage der Grundsteuer auf Mieter ist laut § 2 der Betriebskostenverordnung (BetrKV) zulässig, aber nur, wenn der Mietvertrag dies ausdrücklich erlaubt.

Voraussetzungen:

- Eine Betriebskostenklausel muss im Mietvertrag enthalten sein.

- Die Abrechnung muss nach einem fairen Verteilungsschlüssel erfolgen (z. B. nach Wohnfläche oder Wohneinheiten).

Sonderfälle:

- Bei Mietimmobilien mit Gewerbe- und Wohnflächen kann es sein, dass die Grundsteuer zu unterschiedlichen Anteilen umgelegt werden muss.

- Eine Minderung oder Befreiung von der Grundsteuer ist unter gewissen Umständen bei Leerstand und außerordentlichen Belastungen möglich.

- Auch wenn die Nebenkostenabrechnung bereits erstellt wurde, können Vermieter von ihren Mietern Nachzahlungen aufgrund einer Erhöhung der Grundsteuer einfordern.

Ein allgemeiner Verweis auf die BetrKV im Mietvertrag reicht in der Regel aus, um die Grundsteuer umlegen zu können.

Musterformulierung Mietvertrag – Umlage der Grundsteuer

Betriebskosten / Grundsteuer

Der Mieter trägt die Betriebskosten im Sinne der §§ 556, 556a BGB in Verbindung mit der Betriebskostenverordnung (BetrKV), soweit diese umlagefähig sind.

Zu den umlagefähigen Betriebskosten gehört insbesondere die Grundsteuer gemäß § 2 Nr. 1 BetrKV.

Die Betriebskosten werden, sofern nicht anders vereinbart, nach dem Verhältnis der Wohnfläche auf die Mieter umgelegt und jährlich abgerechnet.

Grundsteuer-Nebenkosten: So berechnen Sie die Umlage korrekt

Die Kosten werden anteilig gemäß dem festgelegten Umlageschlüssel verteilt – meist nach Wohnfläche. Wenn eine Immobilie zu 100 Prozent vermietet ist, darf die Grundsteuer komplett auf die Mieter umgelegt werden. Welcher Mieter wie viel zahlt, wird anhand der anteiligen Wohnfläche berechnet, sofern kein anderer Verteilerschlüssel (Anzahl der Personen im Haushalt oder Wohneinheiten) vertraglich festgelegt wurde.

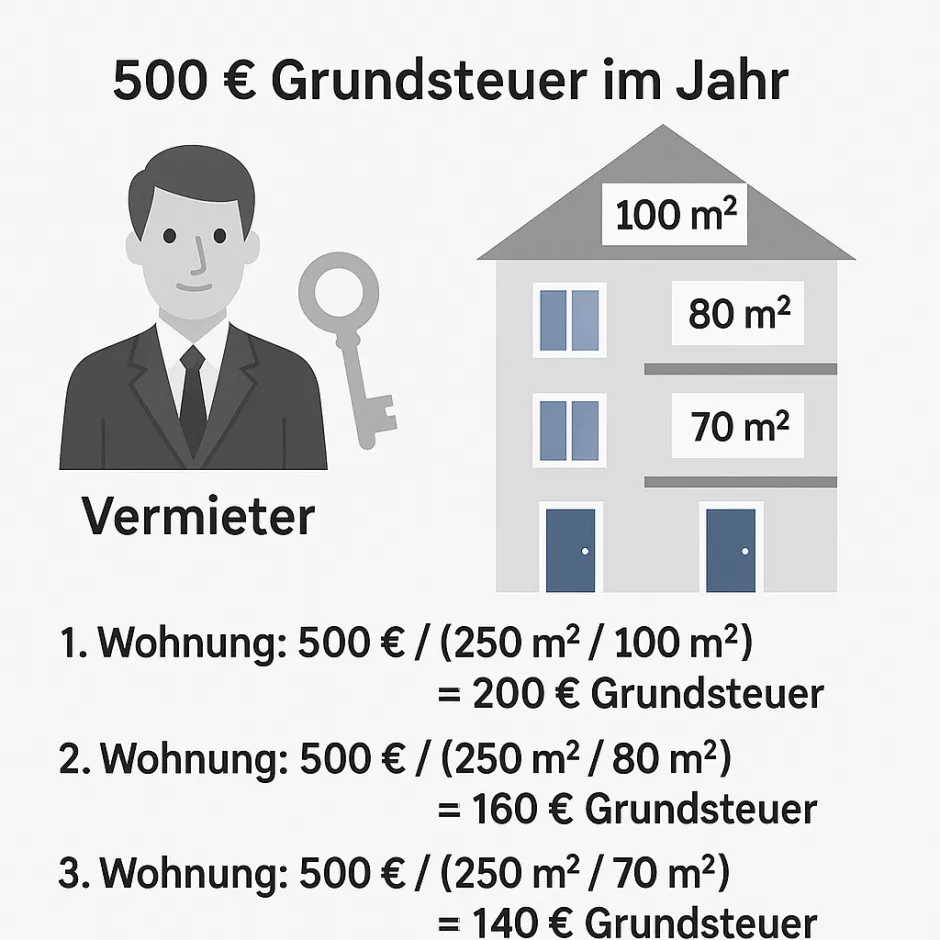

Ein Beispiel:

Ein Vermieter vermietet ein Mehrfamilienhaus mit drei Wohnungen:

- Wohnung: 100 m²

- Wohnung: 80 m²

- Wohnung: 70 m²

Für das ganze Haus mit 250 Quadratmetern Wohnfläche fallen 500 Euro Grundsteuer im Jahr an. Die Umlage auf die einzelnen Wohnungen anhand der anteiligen Wohnfläche wird wie folgt berechnet:

|

Wichtig:

|

Wohnt der Vermieter selbst im Haus, muss er seinen Anteil selbst tragen.

|

Grundsteuer umlegen bei gemischter Nutzung:

Wenn ein Gebäude sowohl Wohn- als auch Gewerbeflächen enthält, darf die Grundsteuer nicht pauschal nach Quadratmetern auf alle Mieter verteilt werden. Grund: Gewerbeflächen erhöhen durch höhere Mieten den Einheitswert – und damit die Steuerlast. Auch wenn zu einer Wohnimmobilie Garagen oder Stellplätze gehören, die nur ein Teil der Mieter nutzt, kann sich die Umlegung der Grundsteuer nicht nur an der Wohnfläche orientieren.

BGH-Urteil:

Steigt die Belastung der Wohnraummieter um mehr als 10 %, muss die Grundsteuer getrennt nach Nutzungsart (Wohnen/Gewerbe) umgelegt werden.

Grundsteuer bei Leerstand:

Steht ein Teil der Immobilie leer, darf die Grundsteuer für die unvermieteten Flächen nicht auf die übrigen Mieter umgelegt werden.

Vermieter können bei der Gemeinde beantragen, dass der Leerstand bei der Steuerberechnung berücksichtigt wird, das kann die Grundsteuerlast senken.

Grundsteuerreform 2025: Was ändert sich?

Die Grundsteuerreform 2025 verändert die Berechnungsgrundlage erheblich. Bisher wurde die Grundsteuer auf Basis der alten Einheitswerte von 1964 (West) und 1935 (Ost) ermittelt. Ab 2025 gilt ein neues System: Der Grundsteuerwert wird anhand von Grundstücksgröße, Bodenrichtwert, Gebäudenutzfläche und Baujahr ermittelt. Daraus errechnet das Finanzamt den Steuermessbetrag, der anschließend mit dem jeweiligen Hebesatz der Gemeinde multipliziert wird.

Eine wichtige Neuerung ist die Einführung der Grundsteuer C. Sie betrifft baureife, aber unbebaute Grundstücke. Gemeinden können hierfür höhere Hebesätze festlegen, um Eigentümer zur Bebauung zu motivieren und Bodenspekulation zu erschweren. Für Eigentümer solcher Grundstücke bedeutet das eine spürbar höhere Belastung.

Für Vermieter und Mieter kann die Reform mittel- bis langfristig ebenfalls Auswirkungen haben. In Neubaugebieten oder bei verdichteter Bebauung können sich die Nebenkosten durch die Grundsteuer verändern, da die umlagefähige Grundsteuer Bestandteil der Betriebskosten bleibt.

Grundsteuerreform 2025: Beispielrechnung

Ein Vermieter besitzt ein Mehrfamilienhaus in Bayern mit einem Grundsteuerwert von 500.000 €. Das Finanzamt wendet eine Messzahl von 0,31 % an, der Steuermessbetrag beträgt 1.550 €. Die Gemeinde legt einen Hebesatz von 400 % fest.

- Grundsteuer = 1.550 € × 400 % = 6.200 € pro Jahr.

Diese Grundsteuer darf der Vermieter auf die Mieter umlegen, sofern dies im Mietvertrag über die Betriebskosten ausdrücklich vereinbart ist. Die Mieter tragen die Kosten anteilig nach Quadratmetern, was die Grundsteuer zu einer umlagefähigen Nebenkostenposition macht.

Checkliste für Vermieter: Grundsteuer korrekt umlegen

Dürfen Vermieter erhöhte Grundsteuer nachträglich umlegen?

Ja, aber nur unter bestimmten Bedingungen:

- Eine Nachforderung ist möglich, wenn die Erhöhung nach Erstellung der Nebenkostenabrechnung erfolgt.

- Die Nachforderung muss innerhalb von 3 Monaten nach Bekanntgabe der neuen Grundsteuer erfolgen.

- Nur Mieter, die im betroffenen Zeitraum in der Wohnung gelebt haben, dürfen zur Nachzahlung verpflichtet werden.

Fazit: Grundsteuer richtig berechnen, umlegen und Kostenfallen vermeiden

Die Umlage der Grundsteuer auf Mieter ist rechtlich zulässig, aber an klare Bedingungen geknüpft. Für Vermieter ist es wichtig, den Mietvertrag korrekt zu gestalten und Veränderungen wie die Reform 2025 im Blick zu behalten. Mieter wiederum sollten ihre Nebenkostenabrechnungen genau prüfen und wissen, welche Kosten rechtmäßig umgelegt werden dürfen.

Grundsteuer-FAQ – Die häufigsten Fragen zu Grundsteuer umlegen

Der Vermieter ist der direkte Zahler, der Mieter ist in der Regel der indirekte Kostenträger.

Nein, der Mieter kann die Kosten für die Grundsteuer nicht von der Steuer absetzen, auch wenn der Vermieter die Grundsteuer in der Nebenkostenabrechnung rechtmäßigerweise auf ihn umlegt.

Wie hoch die Grundsteuer für Mieter ist, hängt unter anderem davon ab,

- wie viele Mieter es in der Immobilie gibt,

- ob es sich bei der Immobilie um eine reine Wohnimmobilie handelt,

- welcher Verteilerschlüssel für die Nebenkosten im Mietvertrag festgehalten ist,

- ob es Stellplätze und/oder Garagen gibt, die nur ein Teil der Mieter nutzen,

- ob die Immobilie gemischt genutzt wird,

- ob die Immobilie teilweise leer steht.

Handelt es sich zum Beispiel um einen einzelnen Mieter, so muss er die gesamte Grundsteuer, also 100 % zahlen, sofern die Umlage von Nebenkosten im Mietvertrag vereinbart ist.

Ja, unter bestimmten Voraussetzungen.

Die Grundsteuer gehört zu den umlagefähigen Betriebskosten und kann vom Vermieter über die Nebenkostenabrechnung auf den Mieter umgelegt werden. Die Umlage der Betriebskosten – inklusive Grundsteuer – muss ausdrücklich im Mietvertrag vereinbart sein.

Seit 2025 berechnet sich die Grundsteuer grundsätzlich nach dem Wert des Grundstücks und der Immobilie: Grundsteuer = Grundstückswert × Grundsteuermesszahl × Hebesatz. Die Bundesländer dürfen jedoch eigene Bewertungsmodelle anwenden, sodass es je nach Region Unterschiede geben kann.

Nähre Informationen zu Grundsteuermesszahl, Einheitswert und örtlichen Hebesatz finden Sie unter Grundsteuer berechnen.

Verpasst der Vermieter die Abrechnungsfrist, kann er die Grundsteuer nicht mehr nachträglich auf die Mieter umlegen und muss die Kosten selbst tragen.

Ja, innerhalb eines Monats nach Erhalt des Grundsteuerbescheids kann Einspruch eingelegt werden. Der Einspruch muss begründet werden, z. B. bei fehlerhaften Angaben zum Grundstück oder falscher Berechnung.

Nein – die Grundsteuer ist weiterhin auf Mieter umlegbar.

Was ist Ihre Immobilie wert?

Erfahren Sie sofort und unkompliziert, wie viel Ihre Immobilie wert ist. Mit nur wenigen Klicks können Sie Ihre Immobilie bewerten lassen und bekommen die individuelle Analyse direkt per E-Mail zugesandt.